| 序號 | 標題 | 發佈日期 |

|---|---|---|

| 3 | 厲害了!5分鐘秒變申報達人(增值稅納稅具體申報填寫) | 2017-03-07 |

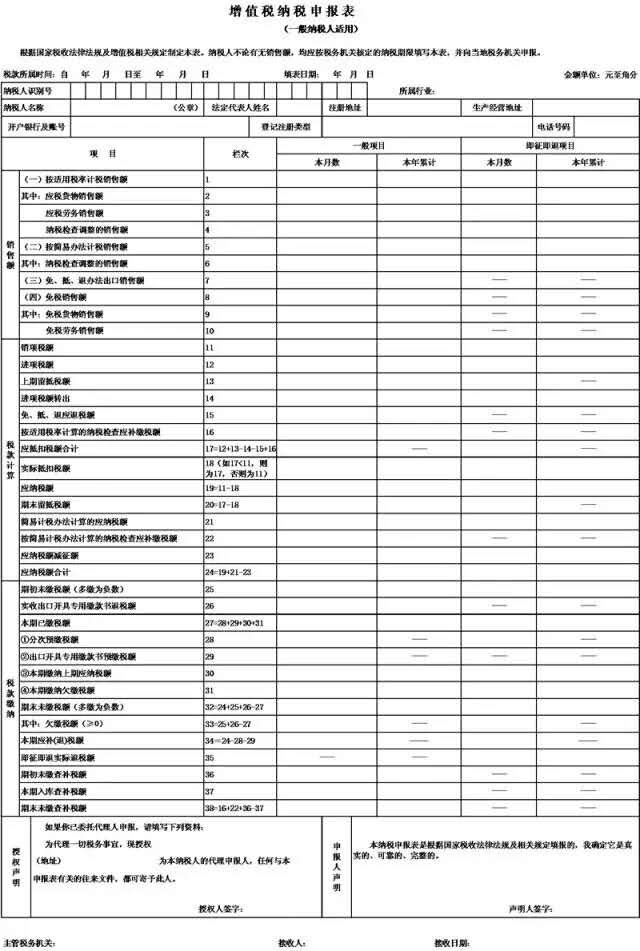

重點介紹適用于一般納稅人的《增值稅納稅申報表》的填寫。根據《國家稅務總局關於全面推開營業稅改征增值稅試點後增值稅納稅申報有關事項的公告》(稅務總局公告〔2016〕13號),《增值稅納稅申報表》(一般納稅人適用)

首先,我們來解釋以下名詞:

(一)本表所稱“貨物”,是指增值稅的應稅貨物。

(二)本表所稱“勞務”,是指增值稅的應稅加工、修理、修配勞務。

(三)本表所稱“服務、不動產和無形資產”,是指銷售服務、不動產和無形資產。

(四)本表所稱“按適用稅率計稅”、“按適用稅率計算”和“一般計稅方法”,均指按“應納稅額=當期銷項稅額-當期進項稅額”公式計算增值稅應納稅額的計稅方法。

(五)本表所稱“按簡易辦法計稅”、“按簡易徵收辦法計算”和“簡易計稅方法”,均指按“應納稅額=銷售額×徵收率”公式計算增值稅應納稅額的計稅方法。

(六)本表所稱“扣除項目”,是指納稅人銷售服務、不動產和無形資產,在確定銷售額時,按照有關規定允許其從取得的全部價款和價外費用中扣除價款的項目。

接下來,具體闡述填寫方法:

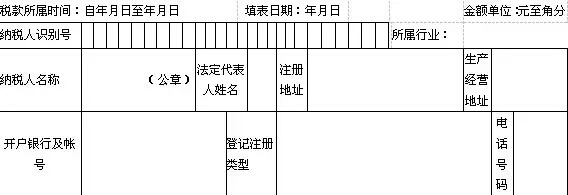

(一)“稅款所屬時間”:指納稅人申報的增值稅應納稅額的所屬時間,應填寫具體的起止年、月、日。

(二)“填表日期”:指納稅人填寫本表的具體日期。

(三)“納稅人識別號”:填寫納稅人的稅務登記證件號碼。

(四)“所屬行業”:按照國民經濟行業分類與代碼中的小類行業填寫。(百度搜索“國民經濟行業分類與代碼”即可得)

(五)“納稅人名稱”:填寫納稅人單位名稱全稱。

(六)“法定代表人姓名”:填寫納稅人法定代表人的姓名。

(七)“註冊地址”:填寫納稅人稅務登記證件所注明的詳細地址。

(八)“生產經營位址”:填寫納稅人實際生產經營地的詳細地址。

(九)“開戶銀行及帳號”:填寫納稅人開戶銀行的名稱和納稅人在該銀行的結算帳戶號碼。

(十)“登記註冊類型”:按納稅人稅務登記證件的欄目內容填寫。

(十一)“電話號碼”:填寫可聯繫到納稅人的常用電話號碼。

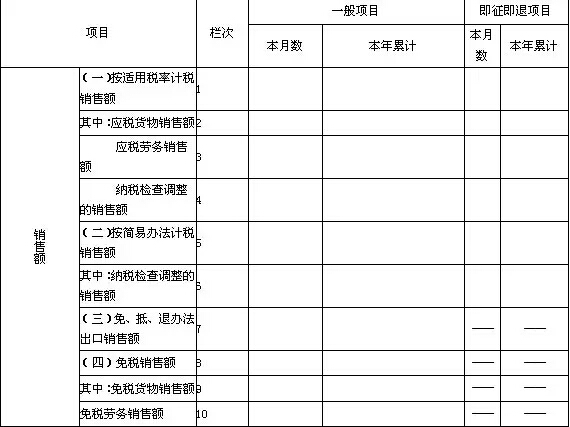

(十二)“即征即退項目”列:填寫納稅人按規定享受增值稅即征即退政策的貨物、勞務和服務、不動產、無形資產的征(退)稅資料。

(十三)“一般項目”列:填寫除享受增值稅即征即退政策以外的貨物、勞務和服務、不動產、無形資產的征(免)稅資料。

(十四)“本年累計”列:一般填寫本年度內各月“本月數”之和。其中,第13、20、25、32、36、38欄及第18欄“實際抵扣稅額”“一般項目”列的“本年累計”分別按本填寫說明第(二十七)(三十四)(三十九)(四十六)(五十)(五十二)(三十二)條要求填寫。

(十五)第1欄“(一)按適用稅率計稅銷售額”:填寫納稅人本期按一般計稅方法計算繳納增值稅的銷售額,包含:在財務上不作銷售但按稅法規定應繳納增值稅的視同銷售和價外費用的銷售額;外貿企業作價銷售進料加工複出口貨物的銷售額;稅務、財政、審計部門檢查後按一般計稅方法計算調整的銷售額。

營業稅改征增值稅的納稅人,服務、不動產和無形資產有扣除項目的,本欄應填寫扣除之前的不含稅銷售額。

本欄“一般項目”列“本月數”=《附列資料(一)》第9列第1至5行之和-第9列第6、7行之和;本欄“即征即退項目”列“本月數”=《附列資料(一)》第9列第6、7行之和。

(十六)第2欄“其中:應稅貨物銷售額”:填寫納稅人本期按適用稅率計算增值稅的應稅貨物的銷售額。包含在財務上不作銷售但按稅法規定應繳納增值稅的視同銷售貨物和價外費用銷售額,以及外貿企業作價銷售進料加工複出口貨物的銷售額。

(十七)第3欄“應稅勞務銷售額”:填寫納稅人本期按適用稅率計算增值稅的應稅勞務的銷售額。

(十八)第4欄“納稅檢查調整的銷售額”:填寫納稅人因稅務、財政、審計部門檢查,並按一般計稅方法在本期計算調整的銷售額。但享受增值稅即征即退政策的貨物、勞務和服務、不動產、無形資產,經納稅檢查屬於偷稅的,不填入“即征即退項目”列,而應填入“一般項目”列。

營業稅改征增值稅的納稅人,服務、不動產和無形資產有扣除項目的,本欄應填寫扣除之前的不含稅銷售額。

本欄“一般項目”列“本月數”=《附列資料(一)》第7列第1至5行之和。

(十九)第5欄“按簡易辦法計稅銷售額”:填寫納稅人本期按簡易計稅方法計算增值稅的銷售額。包含納稅檢查調整按簡易計稅方法計算增值稅的銷售額。

營業稅改征增值稅的納稅人,服務、不動產和無形資產有扣除項目的,本欄應填寫扣除之前的不含稅銷售額;服務、不動產和無形資產按規定匯總計算繳納增值稅的分支機搆,其當期按預征率計算繳納增值稅的銷售額也填入本欄。

本欄“一般項目”列“本月數”≥《附列資料(一)》第9列第8至13b行之和-第9列第14、15行之和;本欄“即征即退項目”列“本月數”≥《附列資料(一)》第9列第14、15行之和。

(二十)第6欄“其中:納稅檢查調整的銷售額”:填寫納稅人因稅務、財政、審計部門檢查,並按簡易計稅方法在本期計算調整的銷售額。但享受增值稅即征即退政策的貨物、勞務和服務、不動產、無形資產,經納稅檢查屬於偷稅的,不填入“即征即退項目”列,而應填入“一般項目”列。

營業稅改征增值稅的納稅人,服務、不動產和無形資產有扣除項目的,本欄應填寫扣除之前的不含稅銷售額。

(二十一)第7欄“免、抵、退辦法出口銷售額”:填寫納稅人本期適用免、抵、退稅辦法的出口貨物、勞務和服務、無形資產的銷售額。

營業稅改征增值稅的納稅人,服務、無形資產有扣除項目的,本欄應填寫扣除之前的銷售額。

本欄“一般項目”列“本月數”=《附列資料(一)》第9列第16、17行之和。

(二十二)第8欄“免稅銷售額”:填寫納稅人本期按照稅法規定免征增值稅的銷售額和適用零稅率的銷售額,但零稅率的銷售額中不包括適用免、抵、退稅辦法的銷售額。

營業稅改征增值稅的納稅人,服務、不動產和無形資產有扣除項目的,本欄應填寫扣除之前的免稅銷售額。

本欄“一般項目”列“本月數”=《附列資料(一)》第9列第18、19行之和。

(二十三)第9欄“其中:免稅貨物銷售額”:填寫納稅人本期按照稅法規定免征增值稅的貨物銷售額及適用零稅率的貨物銷售額,但零稅率的銷售額中不包括適用免、抵、退稅辦法出口貨物的銷售額。

(二十四)第10欄“免稅勞務銷售額”:填寫納稅人本期按照稅法規定免征增值稅的勞務銷售額及適用零稅率的勞務銷售額,但零稅率的銷售額中不包括適用免、抵、退稅辦法的勞務的銷售額。

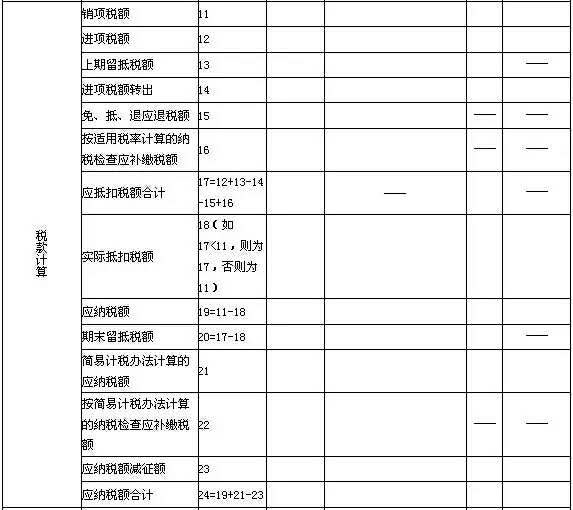

(二十五)第11欄“銷項稅額”:填寫納稅人本期按一般計稅方法計稅的貨物、勞務和服務、不動產、無形資產的銷項稅額。

營業稅改征增值稅的納稅人,服務、不動產和無形資產有扣除項目的,本欄應填寫扣除之後的銷項稅額。

本欄“一般項目”列“本月數”=《附列資料(一)》(第10列第1、3行之和-第10列第6行)+(第14列第2、4、5行之和-第14列第7行);

本欄“即征即退項目”列“本月數”=《附列資料(一)》第10列第6行+第14列第7行。

(二十六)第12欄“進項稅額”:填寫納稅人本期申報抵扣的進項稅額。

本欄“一般項目”列“本月數”+“即征即退項目”列“本月數”=《附列資料(二)》第12欄“稅額”。

(二十七)第13欄“上期留抵稅額”

(1)本欄“一般項目”列“本月數”:按上期申報表第20欄“期末留抵稅額”“一般項目”列“本月數”填寫。

(2)本欄“一般項目”列“本年累計”:填寫“0”。

(3)本欄“即征即退項目”列“本月數”:按上期申報表第20欄“期末留抵稅額”“即征即退項目”列“本月數”填寫。

(二十八)第14欄“進項稅額轉出”:填寫納稅人已經抵扣,但按稅法規定本期應轉出的進項稅額。

本欄“一般項目”列“本月數”+“即征即退項目”列“本月數”=《附列資料(二)》第13欄“稅額”。

(二十九)第15欄“免、抵、退應退稅額”:反映稅務機關退稅部門按照出口貨物、勞務和服務、無形資產免、抵、退辦法審批的增值稅應退稅額。

(三十)第16欄“按適用稅率計算的納稅檢查應補繳稅額”:填寫稅務、財政、審計部門檢查,按一般計稅方法計算的納稅檢查應補繳的增值稅稅額。

本欄“一般項目”列“本月數”≤《附列資料(一)》第8列第1至5行之和+《附列資料(二)》第19欄。

(三十一)第17欄“應抵扣稅額合計”:填寫納稅人本期應抵扣進項稅額的合計數。按表中所列公式計算填寫。

(三十二)第18欄“實際抵扣稅額”

(1)本欄“一般項目”列“本月數”:按表中所列公式計算填寫。

(2)本欄“一般項目”列“本年累計”:填寫“0”。

(3)本欄“即征即退項目”列“本月數”:按表中所列公式計算填寫。

(三十三)第19欄“應納稅額”:反映納稅人本期按一般計稅方法計算並應繳納的增值稅額。按以下公式計算填寫:

1.本欄“一般項目”列“本月數”=第11欄“銷項稅額”“一般項目”列“本月數”-第18欄“實際抵扣稅額”“一般項目”列“本月數”。

2.本欄“即征即退項目”列“本月數”=第11欄“銷項稅額”“即征即退項目”列“本月數”-第18欄“實際抵扣稅額”“即征即退項目”列“本月數”。

(三十四)第20欄“期末留抵稅額”

(1)本欄“一般項目”列“本月數”:按表中所列公式計算填寫。

(2)本欄“一般項目”列“本年累計”:填寫“0”。

(3)本欄“即征即退項目”列“本月數”:按表中所列公式計算填寫。

(三十五)第21欄“簡易計稅辦法計算的應納稅額”:反映納稅人本期按簡易計稅方法計算並應繳納的增值稅額,但不包括按簡易計稅方法計算的納稅檢查應補繳稅額。按以下公式計算填寫:

本欄“一般項目”列“本月數”=《附列資料(一)》(第10列第8、9a、10、11行之和-第10列第14行)+(第14列第9b、12、13a、13b行之和-第14列第15行)

本欄“即征即退項目”列“本月數”=《附列資料(一)》第10列第14行+第14列第15行。

營業稅改征增值稅的納稅人,服務、不動產和無形資產按規定匯總計算繳納增值稅的分支機搆,應將預征增值稅額填入本欄。預征增值稅額=應預征增值稅的銷售額×預征率。

(三十六)第22欄“按簡易計稅辦法計算的納稅檢查應補繳稅額”:填寫納稅人本期因稅務、財政、審計部門檢查並按簡易計稅方法計算的納稅檢查應補繳稅額。

(三十七)第23欄“應納稅額減征額”:填寫納稅人本期按照稅法規定減征的增值稅應納稅額。包含按照規定可在增值稅應納稅額中全額抵減的增值稅稅控系統專用設備費用以及技術維護費。

當本期減征額小於或等於第19欄“應納稅額”與第21欄“簡易計稅辦法計算的應納稅額”之和時,按本期減征額實際填寫;當本期減征額大於第19欄“應納稅額”與第21欄“簡易計稅辦法計算的應納稅額”之和時,按本期第19欄與第21欄之和填寫。本期減征額不足抵減部分結轉下期繼續抵減。

(三十八)第24欄“應納稅額合計”:反映納稅人本期應繳增值稅的合計數。按表中所列公式計算填寫。

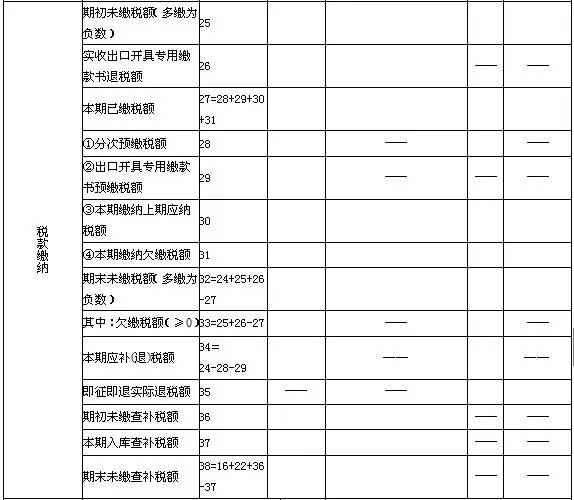

(三十九)第25欄“期初未繳稅額(多繳為負數)”:“本月數”按上一稅款所屬期申報表第32欄“期末未繳稅額(多繳為負數)”“本月數”填寫。“本年累計”按上年度最後一個稅款所屬期申報表第32欄“期末未繳稅額(多繳為負數)”“本年累計”填寫。

(四十)第26欄“實收出口開具專用繳款書退稅額”:本欄不填寫。

(四十一)第27欄“本期已繳稅額”:反映納稅人本期實際繳納的增值稅額,但不包括本期入庫的查補稅款。按表中所列公式計算填寫。

(四十二)第28欄“①分次預繳稅額”:填寫納稅人本期已繳納的准予在本期增值稅應納稅額中抵減的稅額。

營業稅改征增值稅的納稅人,分以下幾種情況填寫:

1.服務、不動產和無形資產按規定匯總計算繳納增值稅的總機構,其可以從本期增值稅應納稅額中抵減的分支機搆已繳納的稅款,按當期實際可抵減數填入本欄,不足抵減部分結轉下期繼續抵減。

2.銷售建築服務並按規定預繳增值稅的納稅人,其可以從本期增值稅應納稅額中抵減的已繳納的稅款,按當期實際可抵減數填入本欄,不足抵減部分結轉下期繼續抵減。

3.銷售不動產並按規定預繳增值稅的納稅人,其可以從本期增值稅應納稅額中抵減的已繳納的稅款,按當期實際可抵減數填入本欄,不足抵減部分結轉下期繼續抵減。

4.出租不動產並按規定預繳增值稅的納稅人,其可以從本期增值稅應納稅額中抵減的已繳納的稅款,按當期實際可抵減數填入本欄,不足抵減部分結轉下期繼續抵減。

(四十三)第29欄“②出口開具專用繳款書預繳稅額”:本欄不填寫。

(四十四)第30欄“③本期繳納上期應納稅額”:填寫納稅人本期繳納上一稅款所屬期應繳未繳的增值稅額。

(四十五)第31欄“④本期繳納欠繳稅額”:反映納稅人本期實際繳納和留抵稅額抵減的增值稅欠稅額,但不包括繳納入庫的查補增值稅額。

(四十六)第32欄“期末未繳稅額(多繳為負數)”:“本月數”反映納稅人本期期末應繳未繳的增值稅額,但不包括納稅檢查應繳未繳的稅額。按表中所列公式計算填寫。“本年累計”與“本月數”相同。

(四十七)第33欄“其中:欠繳稅額(≥0)”:反映納稅人按照稅法規定已形成欠稅的增值稅額。按表中所列公式計算填寫。

(四十八)第34欄“本期應補(退)稅額”:反映納稅人本期應納稅額中應補繳或應退回的數額。按表中所列公式計算填寫。

(四十九)第35欄“即征即退實際退稅額”:反映納稅人本期因符合增值稅即征即退政策規定,而實際收到的稅務機關退回的增值稅額。

(五十)第36欄“期初未繳查補稅額”:“本月數”按上一稅款所屬期申報表第38欄“期末未繳查補稅額”“本月數”填寫。“本年累計”按上年度最後一個稅款所屬期申報表第38欄“期末未繳查補稅額”“本年累計”填寫。

(五十一)第37欄“本期入庫查補稅額”:反映納稅人本期因稅務、財政、審計部門檢查而實際入庫的增值稅額,包括按一般計稅方法計算並實際繳納的查補增值稅額和按簡易計稅方法計算並實際繳納的查補增值稅額。

(五十二)第38欄“期末未繳查補稅額”:“本月數”反映納稅人接受納稅檢查後應在本期期末繳納而未繳納的查補增值稅額。按表中所列公式計算填寫,“本年累計”與“本月數”相同。

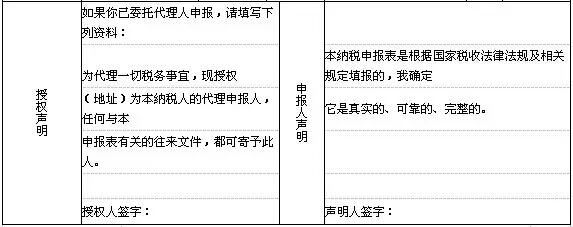

最後,不要忘了授權聲明欄和申報人申明欄的簽字哦!

提示:申報表黃色的留底,白色的給國稅工作人員。

來源:納稅服務網