| 序号 | 标题 | 发布日期 |

|---|---|---|

| 3 | 个人同时取得境内外工资性收入的个人所得税如何处理? | 2017-04-10 |

当前,国与国之间的经济交流普遍,异国就职或者兼职已经很常见。中国从业者年内既有在国内企业工作取得的工资性收入,又有国外的异国企业取得工资性收入的状况并不鲜见。一般,每一个国家对于从本国取得的工资性收入均有征收(包括代扣代缴)个人所得税。对于同时取得国内外工资性收入的个人所得税如何处理呢?

一、国内取得工资性收入的个税处理

根据《个人所得税法》(主席令第48号)和《个人所得税法实施条例》(国务院令第600号)规定,个人对于在国内企业按月取得工资性收入的,按月由企业扣缴个人所得税,并于次月15日前缴纳入库。但对于特定行业的工资、薪金所得应纳的税款,可以实行按年计算、分月预缴的方式计征。

扣缴义务人应当按照国家规定办理全员全额扣缴申报。所谓全员扣缴申报,通俗地说,就是每一次发放工资性收入时按照每人的具体扣缴情况申报明细清单。通过全员扣缴申报,税务机关可以获取个人在多个单位取得工资性收入的情况,可以合并计算年度个人应该缴纳的所得税。需要注意的是,对于在国内取得两处及以上工资性收入的,纳税义务人应当按照规定办理纳税申报。

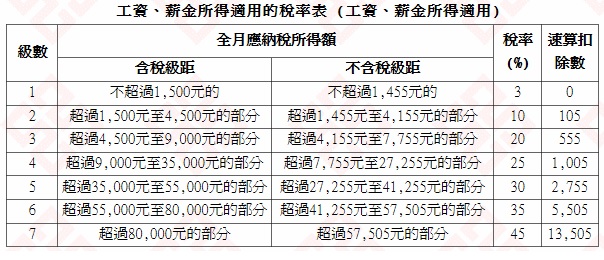

根据目前的政策,个人取得工资、薪金所得,在计算个人所得税时按月准予扣除3500的额度后作为所得税,然后选择适用超额累进税率计算缴纳所得税。税率为3%至45%不等。

对于年所得12万元以上的,即使是一处取得的,也应当按照规定到主管税务机关办理纳税申报。通过全员扣缴申报,对于合并后适用更高税率后计算出的差额部分需要进行补缴入库。

对于个税的计算虽然看似比较麻烦,实际可以根据速算计算应该申报缴纳的个人所得税。

为了便于后续案例说明,假设2016年度中,某甲在国内从国内A公司中取得工资性收入***万元,从M国B公司取得工资性收入30万元,从N国C公司取得工资性收入20万元。假设国内取得的工资性收入已经按照最高适用税率45%计算缴纳个人所得税,也就是说后面从国外取得的收入部分计算国内应申报缴纳个人所得税按照45%计算即可。

注:

1.本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;

2.含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

二、从境外取得的工资性收入在国内个人所得税的处理

一般,每个国家对于从本国取得工资性收入的外国公民按照本国个人所得税法规定扣缴个人所得税。上例中假设M国个人所得税税率为50%,扣缴个人所得税30×50%=15万元。N过个人所得税税率40%,扣缴个人所得税20×40%=8万元。扣缴的个人所得税均取得规定的税收完税凭证原件。

1.境内外所得合并申报的要求:

对于个人从中国境外取得所得的,应当按照规定到主管税务机关办理纳税申报,并应当在年度终了后30日内,将应纳的税款缴入国库,向税务机关报送纳税申报表。同时,对于年所得12万元以上的个税纳税义务人,在年度终了后3个月内到主管税务机关办理纳税申报。

2.境外所得抵减的一般性规定

纳税义务人从中国境外取得的所得,准予其在应纳税额中扣除已在境外缴纳的个人所得税税额。但扣除额不得超过该纳税义务人境外所得依照本法规定计算的应纳税额。也就是说,在国外取得的工资性收入已经在所在国按照规定缴纳个人所得税的,凭按当地税法规定应当缴纳并实际已经缴纳的个人所得税完税凭证按照规定计算的对应限额内,在中国申报个人所得税时进行按照规定进行抵减。

3.抵减的特殊性规定

(1)分来源地分别抵扣原则:按照来源地对应抵减,不得在不同来源地之间混抵。

(2)抵减最够限额原则:对于从某个国家取得的所得按照中国个人所得法规定计算后,对于在这个国家就做好部分所得已经实际按规定缴纳的个人所得税税额(特别注意:超过当地个人所得税税法规定缴纳的税款不得计算在可以抵减的范围内)可以进行抵减,但是最高限额为对应的所得部分在中国应该缴纳的税额部分全部抵减为止,不得从其他来源的所得税中抵减。如:从M国取得的所得和已经向该国缴纳的个人所得税只能在从该过取得的所得计算的所得税中抵减,不可以抵减到从N国取得的所得中。

(3)差额处理的两个原则

递延补抵原则:对于在抵减时,超过扣除限额的,那么对于当年度无法抵减部分可以在以后纳税年度的该国家或者地区扣除限额的余额中补扣。补扣期限最长不得超过五年。但是,笔者认为,除非个人所得税税法发生变化,否则一直存在无法抵减的情况,这五年补扣形同虚设。

补缴差额原则:相反,对于自所得来源地已经缴纳的所得税要小于按照中国规定计算缴纳的个税,则对于差额部分需要补缴。

以上述案例为例:

从M国B公司取得个人所得30万元,按照中国规定,应该缴纳个人所得税为30×45%=13.5万元。某甲在M国已经扣缴个人所得税30×50%=15万元,则2016年度从M国取得的所得中可以抵减13.5万元,这部分所得实际应该缴纳的个人所得税为0,尚有1.5万元可以在以后5年内递延扣减。

从N国C公司取得个人所得20万元,按照中国规定,应该缴纳个人所得税为20×45%=9万元。某甲在N国已经扣缴个人所得税20×40%=8万元,则2016年度从N国取得的所得中可以抵减8万元,对于差额1万元需要申报缴纳入库。